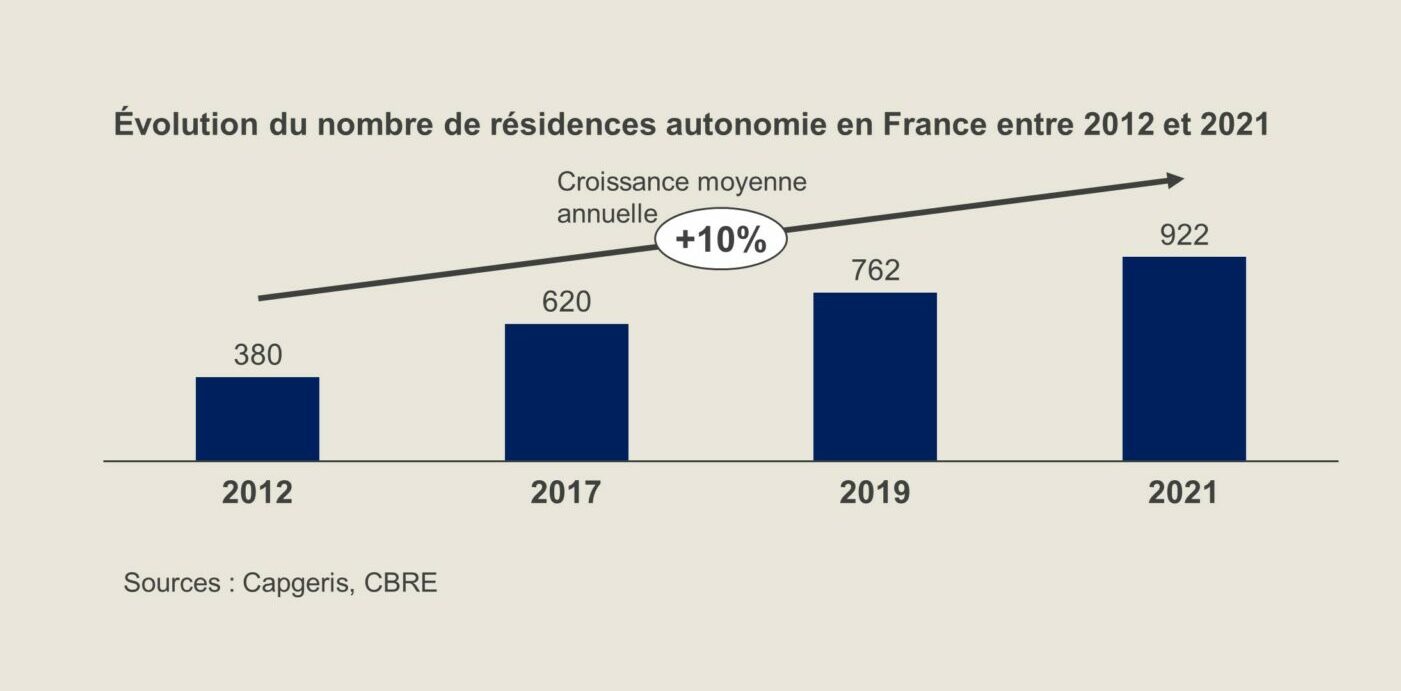

Le parc français de résidences services seniors (RSS) s’élève à plus de 900 établissements en 2021, représentant près de 65 000 logements. Le secteur connait une croissance fulgurante depuis ces dernières années, avec taux de croissance moyen du parc supérieur à 10% chaque année.

Quels sont les facteurs d’attractivité et de croissance du marché des RSS ? Quels acteurs investissent dans ce modèle d’établissement ? Quels sont les leviers de développement de l’activité pour ces acteurs ?

Les résidences services offrent une gamme de services au forfait ou à la carte, avec un positionnement plutôt haut de gamme

Le principal atout des résidences services seniors est d’assurer autonomie, sécurité et lien social aux résidents. Elles proposent une large gamme de services sous forme de « packages » avec des prestations de base auxquelles peuvent être ajoutées des services « à la carte » en fonction des besoins et des budgets de chacun.

Le marché est d’autant plus attractif que la France manque de logements adaptés au vieillissement de la population. Aujourd’hui, un quart des plus de 75 ans disposent d’un logement souvent peu ou pas adapté à leur degré d’autonomie. Les résidences services seniors permettent de satisfaire les besoins des aînés grâce à des logements indépendants, équipés et offrant plus de sécurité. Le bien est entièrement conçu, en amont, pour le confort et le bien-être de la personne âgée pour qu’elle puisse y demeurer le plus longtemps possible. Cela a pour effet de limiter la vacance locative et d’assurer à l’investisseur des rendements importants, aujourd’hui estimés par les spécialistes entre 3,5% et 8% brut en moyenne.

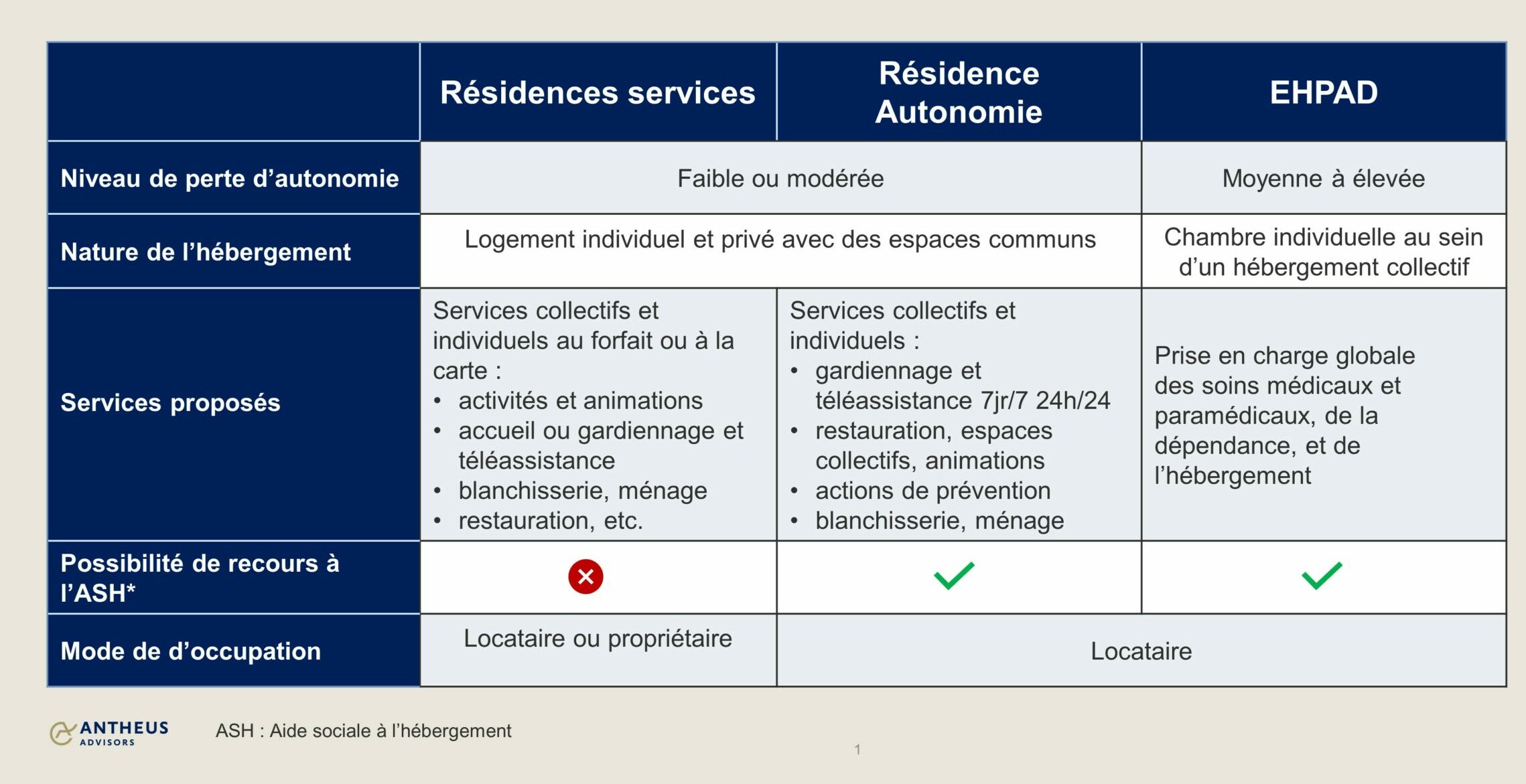

Comparaison de l’offre entre hébergement en RSS, résidence autonomie ou Ehpad

Contrairement aux Ehpad, les RSS et résidences autonomie s’adressent à des personnes de plus de 60 ans sans perte d’autonomie ou avec perte d’autonomie modérée. Les RSS se distinguent des résidences autonomie par l’étendue des services et la personnalisation possible selon les besoins du client, avec :

- un socle de services communs proposés à l’ensemble des résidents (ex : gardiennage, téléassistance, animations, etc.)

- et des services personnalisés au forfait ou à la carte complémentaires (ex : repas, ménage, blanchisserie, sorties, etc.).

Les hébergements et services proposés par les RSS sont également plus haut de gamme qu’en résidences autonomie, par exemple : emplacement en cœur de ville, bâti ou aménagements cossus, restauration qualitative, activités récurrentes, etc. Les loyers et charges locatives et individualisés sont plus élevées en RSS : généralement entre 1000 et 2000€ par mois selon les prestations, contre 500€ à 1000€ en résidences autonomie. Ainsi, les RSS s’adressent à une clientèle plus aisée ne dépendant pas de l’aide sociale à l’hébergement (ASH) pour financer leur logement.

Par cette différenciation d’offre, les RSS ont trouvé leur place dans le marché de l’accompagnement des personnes âgées, et attirent de plus en plus de clientèle.

Près d’un français sur deux envisage d’aller en résidence services seniors à la retraite

L’opinion du public face aux résidences seniors a fortement évoluée ces dernières années. En effet, les Français font maintenant la différence entre les établissements médicalisés pour personnes âgées (Ehpad) et les résidences seniors.

Aujourd’hui, près d’une personne sur deux envisage d’aller en résidence services seniors ou autonomie à la retraite. Avec des animations et des espaces communs qui aident à créer du lien entre les résidents, cette solution alternative entre le maintien à domicile et l’hébergement médicalisé offre un rempart à l’isolement social. Ainsi, 83% des Français ont une bonne opinion sur les RSS.

Cet a priori positif contraste avec l’image très négative renvoyée par les Ehpad : 68% des français ont une mauvaise image des Ehpad ; seulement 13 % des français seraient prêts à intégrer un établissement spécialisé pour leur vieillesse.

Au-delà du succès de l’offre de RSS, le contexte de marché offre de belles perspectives de croissance.

Le développement est soutenu par l’accroissement de la population des plus de 80 ans et une réglementation favorable

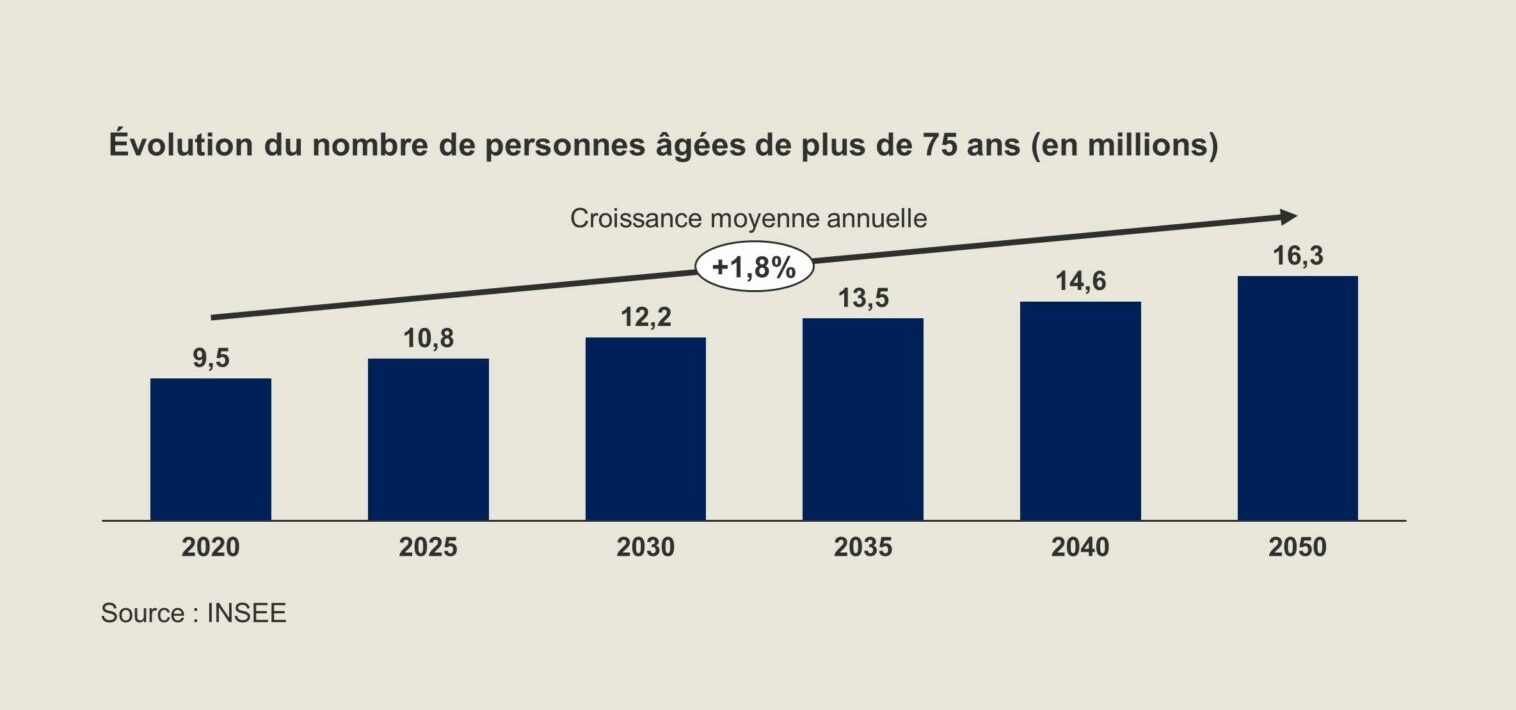

Aujourd’hui, l’âge médian d’entrée en résidence seniors est de 80 ans. En 2020, la France compte près de 9,5 M de personnes de plus de 75 ans. Ce nombre est amené à croitre à raison d’un rythme de 1,8% par an pour atteindre 16,3 M à horizon 2050. Ainsi, les 75-84 ans seront 140 000 à 250 000 de plus chaque année jusqu’en 2031. Cette croissance s’explique surtout par le vieillissement de la génération des babyboomers et l’accroissement de l’espérance de vie. La population cible des résidences services seniors devrait donc augmenter de 72% d’ici 2050.

Les résidences services seniors ne relèvent pas de la règlementation des établissements médico-sociaux, contrairement aux résidences autonomie ou aux Ehpad. Ainsi, un opérateur de résidences services seniors n’est pas soumis à la délivrance d’autorisation de fonctionnement et aux contrôles qualité réguliers du département.

Ainsi, le développement n’est pas contraint par l’obtention d’autorisation de places ou le gain d’appel à projets, qui limitent aujourd’hui fortement la croissance des opérateurs d’Ehpad ou de résidences autonomie.

Avec le développement des politiques favorisant le maintien à domicile, les perspectives de croissance des Ehpad sont réduites en comparaison des RSS. En effet, la DREES projette un rythme de croissance des places en EHPAD de seulement 1,3% par an d’ici 2050, contre 10% de croissance annuelle aujourd’hui pour les RSS.

Le secteur attire les convoitises des opérateurs de l’immobilier et des établissements pour personnes âgées

Contrairement aux résidences autonomie opérées majoritairement par les CCAS (Centre Communal d’Action Sociale) ou des organismes privés non lucratifs, les RSS sont très largement opérées par des acteurs privés lucratifs.

Le secteur est historiquement aux mains d’opérateurs immobiliers, qui élargissent leur réseau aussi bien par croissance interne que via des acquisitions. Parmi les acteurs majeurs de ce segment :

- Domitys : principal gestionnaire, avec près de 15% de part de marché pour 150 établissements ; racheté en partie par AG2R la mondiale en 2021, devenu actionnaire majoritaire

- Les Senioriales: société toulousaine, filiale du Groupe Pierre et Vacances depuis 2007, proposant deux types de résidences : les Senioriales village et les Senioriales ville, soit situées en périphérie soit en centre-ville,

- Les Girandières: filiale du groupe Résides Etudes, spécialisée dans la gestion, exploitation, promotion de résidences de tourisme et résidences avec services

- Les Villages d’Or: conception, promotion, commercialisation et administration de résidences services seniors

Les RSS attirent les convoitises des groupes d’EHPAD qui cherchent à pénétrer le secteur, afin de sortir des appels à projets des Ehpad bridant aujourd’hui leur développement. Aussi, le développement des RSS correspond à une stratégie d’intégration des activités d’accompagnement des personnes âgées. En effet, les RSS sont en fortes synergies avec leur réseau étendu d’Ehpad ou d’établissements de soins de suite et réadaptation (SSR) :

- Un résident de RSS dont l’état de santé nécessitant une hospitalisation ponctuelle peut être admis directement en SSR

- Un résident de RSS dont le niveau de dépendance s’accroit peut être intégré une des maisons de retraite médicalisées

Parmi les opérateurs d’Ehpad présents dans le marché des RSS, on retrouve : Korian, Orpéa, Emera, ou DomusVi. Korian accélère fortement ces dernières années le développement de son offre de résidences services seniors en France. Elle a intégré en mai 2020 le réseau « les Essentielles », et déploie son concept de colocations seniors adapté aux territoires ruraux, péri-urbains et urbains, avec sa filiale Âges & Vie.

Les acteurs privés non lucratifs sont aujourd’hui très largement absents de ce domaine : seulement 4 RSS pour SOS Senior ou 1 pour Arpavie.

Vers une course au développement et à la différenciation de l’offre

Les perspectives élevées de croissance du parc de résidences services seniors attirent de nombreux investissements. Les acteurs déjà entrés sur le marché visent à démultiplier leur concept pilote sur de nombreux territoires.

Pour réussir leur développement, les acteurs doivent s’appuyer sur deux principaux savoir-faire : la promotion/commercialisation immobilière et l’opération de services aux personnes âgées.

Concernant le savoir-faire immobilier, l’entreprise doit avant tout concevoir un modèle de résidence approprié aux besoins des personnes âgées, qu’elle doit éprouver durant une 1ière phase de développement. Les emplacements de centre-ville ou sur des sites à forte demande locative, proche des transports et des commerces, sont à privilégier. Il est donc important pour une organisation de se doter de moyens de prospection d’emplacements efficaces et fiables. Aussi, l’appui des collectivités et parties prenantes locales sont requises pour favoriser le développement ; le travail d’influence n’est donc pas à négliger, surtout s’il permet d’acquérir des emplacements ou de bénéficier de subventions. Enfin, l’organisation doit se doter de ressources humaines (en marketing, communication, commercial) et matérielles (site internet, front office, outils marketing, etc.), afin de réaliser la promotion et la commercialisation de son parc de logements, et garantir un taux d’occupation élevé.

Concernant le savoir-faire en matière d’opération de services pour personnes âgées, l’entreprise doit capitaliser ou développer des services de restauration, téléassistance, blanchisserie, animation, ou encore gardiennage. Selon les orientations stratégiques des acteurs, ces services peuvent être internalisés ou externalisés, et mutualisés avec d’autres types de structures sous forme de plateforme gérontologique. Selon les capacités des acteurs, les partenariats stratégiques constituent une opportunité d’élargir la gamme de services et accélérer la croissance. Les acteurs du marché cherchent à adapter leur offre de services pour se différencier de la concurrence en proposant des services toujours plus innovants.

Avec près de 10% de croissance par an, le marché des résidences services seniors offre de belles perspectives de développement. L’activité est favorisée par l’accroissement de la population de seniors ciblée (+ 72% d’ici 2050), l’attractivité des prestations proposées, et les faibles barrières au développement. Les acteurs historiques ou nouveaux entrants du marché seront amenés à se structurer pour déployer leur modèle sur les territoires et différencier leur offre de valeur pour disposer d’un avantage concurrentiel. Les savoir-faire en matière d’immobilier et d’opération de services pour personnes âgées sont cruciaux pour réussir à se développer.

Sources :

- CAPGERIS – « Les résidences services seniors, un marché qui séduit »

- Insee – population par âge

- CNSA – « les résidences autonomie, pour qui ? »

- Logement seniors – « Etat des lieux et perspectives d’évolution du marché des résidences services seniors en France »